تمتلك كل مؤسسة موارد متعددة تساعدها في تحقيق غاياتها وأهدافها، فهناك أفراد يعملون في الشركة اعتمادًا على جهودهم وخبراتهم، كما أن هناك أجهزة وأدوات ومعدات لا يمكن إتمام العمل بدونها، هناك أيضًا عقار أو مبنى يجتمع فيه الأشخاص للقيام بالعمل المطلوب واستخدام تلك المعدات لإنجازه، كل تلك الموارد التي تعتمد عليها الشركة لتحقيق غاياتها وإنجاز أعمالها تُعرف باسم رأس المال، وهو عنصر رئيسي لا يمكن للشركة أن تستغنى عن وجوده، وإذا فقدته لن تتمكن من الاستمرار في العمل، ويستخدم في إتمام المهام اليومية وتحقيق الخطط التشغيلية وتنمية المشروعات وخلق مشروعات ومجالات عمل جديدة، وله خصائص عديدة يمتاز بها، وفي مقالنا اليوم نوضح تعريف رأس المال وأسباب أهميته، كما نقدم لك بعض خصائصه التي تساعدك في الحفاظ عليه والابتعاد عن إهداره فيما لا يفيد.

ما هو رأس المال

يتم تعريف رأس المال Capital بأنه كل ما يعطي قيمة للمؤسسة، سواء كانت ممتلكات مالية أو مادية، بفضل استخدامه في الأعمال الخاصة بالمنظمات، كما يُعرف بأنه الثروة التي تمتلكها المؤسسة أو الفرد وتستخدمها لتنمية الأعمال وتوسيعها، كما يمكن استخدامه في الاستثمار وتنميته من خلال ذلك، فهو أبرز الموارد الرئيسية للمؤسسة وله دور مهم في كافة أعمالها، وهو ما يساعدها على الاستمرار في العمل وتحقيق الأهداف.

حين يتم تعريف رأس المال الخاص بوضع ميزانية للمنظمة فإن رأس المال هُنا سيتضمن فقط المال النقدي المتوفر بالمؤسسة، ولكن هذا لا يعني أن أموال المؤسسة السائلة هي نفسها رأسمالها، لأنها مجرد جزء منه.

تعريف سوق رأس المال

يختلف مفهوم سوق رأس المال عن تعريف راس المال، فهو وصف للسوق التي يتم تداول الأسهم والسندات الخاصة بالشركات فيها، وهذه الشركات تتيح أسهمها للتداول لتحصل على رأسمال يكفي للاستثمار في مشروعات جديدة تساعدها على تنمية أعمالها وتحقيق غاياتها.

أهمية رأس المال

لا يمكن الاستغناء عن رأس المال في أي منظمة، بل تنحل المؤسسات وتنقضي إذا فقدت رأس مالها، وذلك لأهميته الكبرى التي تتمثل فيما يلي:

تعزيز الجانب الاقتصادي

لا يمكن تسيير أعمال أي منظمة أو مشاريعها إلا عبر استخدام رأس المال، فكل الخطط التشغيلية تتضمن جزء من الموارد التي تتحرك في المؤسسة، حيث يتم تقديمها للحصول على عوائد وأرباح تغطي ما تم تقديمه وتزيد عليه بنسبة تُعرف بهامش الربح، هي ما يمكن المؤسسة من الاستمرار وتحقيق الأهداف.

ترسيخ الاستقرار في المنظمة

طالما كانت الأصول المالية للمؤسسة ورأس مالها في أمان وتتم إدارتها بصورة جيدة فإن أعمالها أيضًا مستمرة، ومع زيادة رأس مالها تزيد فرص نجاحها وتنمية مواردها، مما يوفر لها الأمان المالي ويمكنها من وضع الخطط المتنامية التي تساعد على تطويرها بصورة مستمرة، كما يمنحها القوة والقدرة على اتخاذ قرارات تنموية سريعة.

زيادة فرص العمل في المنظمة

مع وجود رأس مال مناسب في المؤسسة ستتمكن من خلق فرص عمل جديدة للأفراد فيها، وذلك عند افتتاح أقسام جديدة أو فروع أكبر أو حتى إضافة مجالات جديدة إلى العمل، وهنا تُصبح المؤسسة كيان أقوى وأكثر قدرة على تقديم النفع للمجتمع الذي تتواجد فيه، ومقدار هذه القوة مرتبط بقيمة رأس المال الذي تملكه.

تعزيز الإنتاجية

طالما توافر رأس المال والسيولة النقدية والمعدات والآلات والأصول بالشكل المطلوب فإن المؤسسة تنتج وتعمل بكفاءة وإنتاجية عالية، فهي تحتاج لإدارة فطنة لتلك الأموال وخطط تشغيلية تساعدها على تحقيق الأهداف، مع متابعة سير الأعمال لتنمية المشاريع وتوسيعها.

توفير المواد المطلوبة للإنتاج

لن تعاني المؤسسة أي نقص يتعلق بالمواد الخام حين يتوافر لديها رأس مال، لأن هناك نسبة منه تستخدم في توفير المواد الخام أو المعدات أو أي آلية ضرورية للتصنيع وإخراج الإنتاج بالصورة المطلوبة، وعليه فإن هناك جزء من رأس المال يمكن استخدامه في توفير جزء آخر والحفاظ عليه، كما أن هذه المواد مطلوبة بصورة أساسية لتحسين وضع المؤسسة في السوق، ورفع فرصها في تحقيق أهدافها.

أنواع رأس المال

رأس المال لا يأتي بصورة واحدة فقط، بل يتم تصنيفه إلى عدة أنواع مختلفة، تنقسم إلى تصنيفات رئيسية، يندرج تحت كل منها تصنيفات فرعية، ومن أنواع رأس المال ما يلي:

رأس المال المدين Debt Capital

هي كل الأموال أو المعدات التي تحصل عليها المؤسسة بطريق الاقتراض، مهما اختلفت المصادر التي تقرضها المال، فليس على المؤسسة سوى امتلاك سمعة ائتمانية وسجل ائتماني يثبت التزامها في سداد المديونيات لتتمكن من الحصول على القروض التي تساعدها في تحقيق الأرباح وتنمية الاستثمارات.

رأس المال المدفوع Additional Paid-In Capital

يُعرف أيضًا باسم رأس المال الإضافي، وهو خاص بالمؤسسات التي تُعرض للتداول في البورصة، فهو يظهر حين بدء شراء أسهم الشركة ويضاف في حساب خاص بممتلكاتها، وتختلف قيمة هذا النوع من رأس المال باختلاف قيمة الأسهم المباعة وعددها.

رأس المال العامل Working Capital

يُقصد به مقدار الفرق بين أصول المؤسسة والتزاماتها، وهو مقياس في البعض الشركات بسبب ذلك، فهو يقيس مقدار السيولة النقدية في المؤسسة، ومن خلاله يتم تحديد ما إذا كانت الشركة تستطيع الوفاء بما عليها من التزامات خلال عام مالي واحد أم لا، ويمكن حسابه من خلال معادلتين تأتيان كما يلي:

معادلتين رأس المال العامل Working Capital

رأس المال السهمي Equity Capital

هو نوع من رأس المال غير المتطلب للسداد، فهو عبارة عن استثمار مالي مصدره المساهمات أو نواتج البيع، ويمكن أيضًا أن يكون رأس المال السهمي ناتجًا عن تداول الشركة في البورصة وبيع أسهمها على اختلاف أنواعها.

رأس المال التجاري Trading Capital

هو جزء من رأس المال يُعرف في مجال الأعمال باسم التمويل، ويتم تخصيصه لتداول الأوراق المالية، ويستخدم في تمويل مؤسسات أخرى توفر صفقات تجارية بصفة دورية، مما يساعد على تنميته وتحسين حركة التداول للأوراق المالية.

مكونات رأس المال

يتكون رأس المال من 3 مكونات تتمثل فيما يلي:

المكون البشري

ويمثله الأفراد العاملين بالمؤسسة الذين يمنحونها جهدهم وخبراتهم لتنمية الأعمال فيها وتحسين فرصها للنجاح في مجتمع الأعمال، وهو عنصر أساسي لا غنى عنه في رأس المال.

المكون الفكري

يقصد به الخطط والعمليات والعمليات التنظيمية الموضوعة للمؤسسة لترسم لها طريق يجب عليها أن تسلكه كما هو للوصول إلى هدف محدد خلال فترة معينة.

المكون الاجتماعي

وهو يشير إلى علاقة المؤسسة ككيان مع المجتمع المحيط بها، سواء كانوا عملائها أو الشركات الأخرى المتعاونة معها أو الحلفاء الذين تتمكن من تبادل المنافع معهم وإطلاق المبادرات التي تساهم في افتتاح مشروعات جديدة وجذب استثمارات متعددة المصادر.

خصائص رأس المال

هناك خصائص عدة تميز رأس المال وتتمثل فيما يلي:

- رأس المال عمل بشري محض، فهو بكافة أشكاله يأتي من نتاج عمل الإنسان، فالبشر هم من يبنون المباني ويصنعون المعدات ويتداولون الأوراق المالية ويشترون الأسهم وما سوى ذلك من أعمال تساهم في تكوين رأس المال وتنميته.

- استهلاك رأس المال بصورة مستمرة يؤدي إلى انخفاض قيمته.

- يتم اعتبار رأسمال الشركة عامل إنتاج سلبي، لأنه لا بد من التشغيل لأجل الحصول على النتائج، فهو بمفرده غير قادر على الإنتاج، بل يجب ان تصحبه أنشطة عديدة لتتم الاستفادة منه.

- رأس المال قابل للتدمير والإهلاك، وذلك إذا لم يتم استخدامه بفطنة وإدارته بشكل صحيح، فهو يحتاج إلى التجدد المستمر عبر إضافة العوائد بصورة دورية، وإن لم يتم تجديده كما ينبغي سينتهي تمامًا مما يسب إفلاس الشركة.

- يتسم رأس المال بكونه قيمة مغيرة، فهو قابل للزيادة والنقصان.

- يتم اعتباره جزءً من المخزون، فعلى الرغم من وجود جزء منه داخل في الأعمال الخاصة بالشركة إلا أن هناك أجزاء أخرى تعمل بمثابة مخزون يستخدم في أغراض محددة.

وظائف رأس المال

هذه الوظائف هي الجهات التي يتم استخدام رأس المال فيها، وهناك أدوار عديدة يتم القيام بها في الشركة بالاعتماد على رأس المال، منها:

- توفير المواد الخام التي تساعد على الإنتاج والقيام بالعمل كما يُفترض.

- جلب المعدات والأجهزة اللازمة للعمل، والتي تجعل العملية الإنتاجية مستمرة مما يساعد على تحقيق أهداف المنظمة.

- منح العمال العائد الملائم لهم ليتمكنوا من الإنفاق على أنفسهم وأسرهم بما يلائم أوضاعهم، كما يهتم بتوفير البيئة الملائمة لهم للعمل براحة في الشركة.

- تجديد فرص العمل وخلق فرص جديدة للعاملين في الشركة، ولهذا أثر جيد على الشركة والعاملين كذلك.

- توفير السيارات والناقلات التي تحتاجها الشركة لحمل المنتجات أو العاملين من فرع لآخر أو من المصنع إلى التجار أو غير ذلك.

ما هو الاستثمار في رأس المال

الاستثمار هو مصطلح يشير إلى قدر من المال يتم إعطاءه إلى شركة أخرى كنوع من القرض بغرض تمويلها، مع الاتفاق معها على استرداد القيمة المدفوعة للقرض خلال فترة محددة، والهدف من ذلك هو منح الشركة الأخرى بعض المساعدة في إنجاز أهدافها العملية.

قد يأتي الاستثمار في رأس المال بشكل آخر، وهو شراء الأصول التي توفر للشركة المستثمرة استحواذ طويل الأجل، مما يوفر للشركتين الفائدة المطلوبة، فالأولى تستفيد من تلك الأصول والأخرى تستفيد من التمويل الذي حصلت عليه بفضل تلك العملية.

مزايا الاستثمار في رأس المال

حين تقوم شركتك بالاستثمار في رأس المال فإنك تستفيد من عدد من المزايا المتمثلة فيما يلي:

- الوصول إلى التعاون الاقتصادي بين المؤسسة والمجتمع المحيط، لأن الاستثمار يكون في مجالات تتيح للمجتمع الاستفادة.

- تجديد فرص العمل وخلق فرص جديدة عبر توسيع المشروعات التي تمكنت الشركة من الحصول عليها عبر الاستثمارات.

- تحسين تجربة المستخدم رفع كفاءة المنتجات بفضل التنافس بين الشركات، الذي يفيد جميع الأطراف مما يُفضي بالنهاية إلى مستهلك راضي عن الخدمات المقدمة له، ومتاح أمامه عددًا من الخيارات.

كيف تتم إضافة قيد رأس المال في نظام قيود

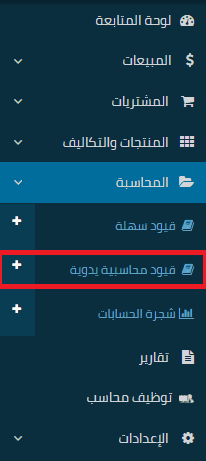

القيد المحاسبي لرأس المال هو تسجيل عملية استلام نقود أو أي جزء من رأس المال الخاص بالشركة في صورة عينية أو نقدية أو تسليمه لجهات أخرى، ويجب أن يتم تسجيل ذلك في نظام قيود المحاسبي للحفاظ على الحقوق الخاصة بالأطراف المختلفة، وخطوات إنشاء قيد إضافة رأس المال في النظام تأتي كما يلي:

- انتقل إلى قسم المحاسبة في القائمة الجانبية، ومنه اختر قيود محاسبية يدوية.

- ستنتقل إلى واجهة جديدة تتضمن القيود المحاسبية اليدوية، فاضغط على "إنشاء قيد يدوي جديد".

- املأ الخانات التي تظهر أمامك في الصفحة، والتي تتضمن الوصف وبيانات الحسابات وكذلك رفع المرفقات مطلوبة.

.png?width=1600&height=636&name=%D8%B1%D8%A3%D8%B3-%D8%A7%D9%84%D9%85%D8%A7%D9%84-3%20(1).png)

املأ الخانات التي تظهر أمامك في الصفحة

- بعد الانتهاء من كل الخطوات عليك النقر على حفظ، وبذلك تتم إضافة الحساب.

كيف يتم استخدام رأس المال

يتم استخدام رأس المال في كل منظمة بما يتوافق مع غاياتها، حيث يجب حصر أنواع رأس المال المتاحة في الشركة وتوفير الأنواع التي تحتاج إليها ومن ثم بدء التخطيط المدروس لاستغلاله بأفضل صورة ممكنة، فلا يجب الانطلاق في مشاريع جديدة دون إجراء دراسة جدوى لها، كما يجب التخطيط لكل خطوة استثمارية تقوم بها الشركة، بالإضافة إلى تسجيل كافة المعاملات المحاسبية الخاصة بالشركة لتتمكن من تحليل رأس المال ومتابعة نموه أو انخفاضه للوقوف على الطرق التي تساهم في زيادته للاستمرار عليه، بالاضافة إلى تفادي خطر انخفاضه عن الحد الآمن، لذلك يجب أن يُستخدم وفقًا لخطط يضعها خبراء للحفاظ عليه من الإهلاك، مع الالتزام بالخطة الزمنية والمسار الذي تم رسمه للمؤسسة.

في الختام

نرى مما تم ذكره أن رأس المال هو عنصر أساسي في أي مؤسسة مهما كان مجال عملها وحجمها، ومن الضروري تسجيله محاسبيًا لتتمكن من متابعة مستوى نموه والحفاظ عليه لتفادي خطر إهلاكه، لذا انتقل الآن إلى تجربة الخطة المجانية من قيود لتتمكن من تسجيل الحسابات الخاصة برأس المال في شركتك واتخاذ القرارات الملائمة بناءً على تحليل البيانات التي تقوم بتسجيلها، فنظام قيود المحاسبي هو الأفضل في المملكة العربية السعودية، لأنه لا يحتاج إلى تسجيل باقة ائتمان للاستفادة من التجربة المجانية، كما أنه لا يتطلب التحميل، بالإضافة إلى مستوى تشفير البيانات الموثوق الذي يمنحك حماية لا نظير لها.

انضموا إلى مجتمعنا الملهم! اشتركوا في صفحتنا على لينكد إن وتويتر لتكونوا أول من يطلع على أحدث المقالات والتحديثات. فرصة للتعلم والتطوير في عالم المحاسبة والتمويل. لا تفوتوا الفرصة، انضموا اليوم!

.png?width=206&height=208&name=Mask%20group%20(1).png)