هناك أنواع مختلفة من الضرائب التي تفرضها الدول على تداول الخدمات والمنتجات فيها، والغرض الأساسي من فرض الضرائب هو تعزيز التنمية الاقتصادية والحصول على سيولة دورية في خزائن الدولة المالية، ومن أهم هذه الضرائب ضريبة الخصم والإضافة أو ضريبة الخصم والتحصيل، التي يتم فرضها على الخدمات المتداولة في مجالات التجارة والصناعة في البلدان المختلفة، ومن خلال مقالنا اليوم نتعرف سويًا على ضرائب الخصم والإضافة وكيف يساعدك نظام قيود المحاسبي في حسابها ومعرفة قيمتها وينبهك إلى قيمتها بالنسبة لمجالك، وما الاعتبارات الواجب مراعاتها عند سدادها لكي تتمكن من الاستفادة منها بأكبر شكل ممكن، فعلى الرغم من أنها تندرج تحت بند الضرائب إلا أنها مفيدة لك كمشتري، كما تفيد الدولة أيضًا، وسنوضح ذلك بالتفصيل من خلال المقال.

ما هي ضريبة الخصم والإضافة

ضريبة الخصم والإضافة أو ضريبة الخصم والتحصيل مصطلح يشير إلى مبلغ بسيط يتم خصمه من ثمن الخدمة التي تحصل عليها من البائع، ثم سداده إلى مصلحة الضرائب، ليتم تحويله إلى إشعار خصم يُقدم إليك من جهة البائع، ليتم إرفاقه مع الإقرار الضريبي الخاص بك حين تقديمه؛ فيقلل قيمة المبلغ المطلوب منك كضريبة دخل.

يشير هذا التعريف إلى أن هذا النوع من الضرائب يرتبط بالمجالات الخدمية والصناعية والتجارية، كما أنه يُسهل تنظيم عمليات تحصيل الضرائب ويجعلها موثوقة وواضحة أكثر، كما يجعل المعاملات الضريبة سلسة بالنسبة للحكومة، ومن الجدير بالذكر أنه يتم احتساب هذه الضريبة بعد إتمام الخصومات التجارية والضرائب الأخرى المفروضة عليك كمشتري، كما أنها تختلف عن الخصومات التي يقوم التاجر بتقديمها للمشترين.

لماذا تُفرض ضرائب الخصم والإضافة

نستنتج مما سبق أن العائد أو الهدف من فرض هذا النوع من الضرائب ليس ربحيًا، بل هناك أهداف أخرى تفيد الدولة التي تستقبل تلك الدفعات، وتفيد الموردين أيضًا، وهذه الأهداف تتمثل في التالي:

بالنسبة للدولة

- تعزيز تمويل خزينة الدولة المالية، وعدم جعل مواردها مقصورة على أوقات محددة أو مصادر معينة.

- تحديد الأشخاص الذين نُقرض عليهم الضرائب، واحتساب المبالغ التي يجب عليهم سدادها لتحصيلها.

- تقليل ظهور مشكلة التهرب الضريبي وإتمام المعاملات التجارية تحت رعاية الأجهزة الرقابية للدولة.

- تنظيم تقديم الإقرارات الضريبية، وعدم تركها تحت تصرف طرف من أطراف العملية التجارية دون غيره منعًا للاحتيال.

بالنسبة للممول

حينما يسدد الممول الضريبة يحصل على إشعار من البائع، ومع حصوله على إشعارات متعددة يقل مبلغ الضرائب المفروض على الدخل، فإن كان مُطالبًا بسداد 1000 ريال قيمة ضريبة الدخل ولديه ما قيمته 200 ريال من إشعارات الخصم فلن يُسدد سوى 800 ريال فقط من إجمالي ضريبة الدخل.

كيف يتم سداد ضريبة الخصم والتحصيل

يتم سداد تلك الضريبة باستخدام مستند رسمي يُعرف باسم (نموذج 41 المعدل)، حيث يتم ملء بياناته ثم يقدمه المشتري أو متلقي الخدمة إلى مصلحة الضرائب، ويسجل القيم المستحقة فيه، على أن يتم تقديم إقرار جديد كل 3 شهور أو بشكل ربع سنوي مع تقديم الإشعارات التي حصل عليها من التجار.

هناك بعض القواعد والإجراءات التي يجب أن يتم اتباعها حين سداد الضريبة، منها تسليم الممول إيصال رسمي بالقيمة المستحقة، وسداد القيم إجمالًا في مواعيد ربع سنوية، بمعنى أنه يجب السداد في نهاية أبريل، ويوليو، واكتوبر، ويناير من كل عام، وذلك بتسليم الأموال والتقارير للإدارة العامة للضرائب نقدًا أو بشيك أو بريديًا.

نسب ضريبة الخصم والإضافة

ليست هناك نسبة ثابتة لضريبة الخصم والإضافة بالنسبة لكل الخدمات، فإن كان المجال تجاري فنسبة الضريبة المطلوب سدادها تكون مختلفة عن النسبة المخصصة للمجال الاستشاري مثلًا، ونوضح ذلك فيما يلي:

- في المجال التجاري يتم استقطاع ما نسبته 1% من قيمة المنتج النهائية، ما يعني أنه إذا كان ثمنه 100 ريال سعودي فالضريبة المستحقة عليه تبلغ ريالًا واحدًا.

- إن كنت تسدد ضريبة على خدمة استثمارية فالمقرر عليك سداد ما نسبته 3% من إجمالي قيمتها النهائية.

- بينما في المجال الاستشاري فقيمة الضريبة تحدد بنسبة 5%، وفي الجدول أدناه نوضح لكم تفاصيل أكثر بخصوص نسب ضريبة الخصم والإضافة على بعض القطاعات بالدولة.

| القطاع | نسبة الضريبة |

| المشتريات | 1% |

| اامعادن ومنتجاتها | 1% |

| النقل التعاوني | 1% |

| مستخرجات المحاجر والمناجم | 1% |

| المقاولات والتوريدات | 1% |

| الغازات الصناعية | 1% |

| الآلات وقطع غيارها | 1% |

| الشتلات والزهور | 2% |

| المكافآت المالية لموظفي البترول | 2% |

| منحة دعم الصادرات | 2% |

| الخدمات | 3% |

| الإيجارات بأنواعها | 3% |

| توكيلات السمسرة | 5% |

| المهن الحرة (عدا الأطباء والمحامين) | 5% |

على من يتم تطبيق نظام الخصم والتحصيل

يطبق النظام على أي مؤسسة تقدم خدمات تجارية أو صناعية يتم تحديدها من قِبل وزارة المالية، مع مراعاة ما يلي:

- حين يتم احتساب قيمة الضريبة لا يتم إضافة مبلغ ضريبة القيمة المضافة أولًا؛ بل يتم احتسابها على صافي المبلغ فقط.

- لا يتم تطبيق ضريبتين على نفس المنتج إن كانت هناك ضريبة أكبر من الأخرى.

- إن كانت هناك خصومات على المنتج فهي تحتسب حين استخراج قيمة الضريبة المقررة عليه.

الفرق بين ضريبة الخصم والإضافة والدفعات الضريبية المقدمة

لا يعرف الكثيرون الفرق بين ضريبتي الخصم والإضافة والدفعات المقدمة، ولكننا نبسط الفروق بينهما في الجدول التالي:

| وجه المقارنة | ضريبة الخصم والإضافة | ضريبة الدفعات المقدمة |

| نوع النظام | نظام إلزامي. | نظام اختياري. |

| نوع الضريبة | ضريبة تقوم على خصم نسبة من ضرائب الدخل. | يعفى المسدد من دفع ضريبة الاستقطاع والإضافة. |

| متطلبات الاستفادة منها | إشعارات الخصم. | اقتطاع قيمة 40% من آخر ضريبة تم سدادها مقدمًا. |

| مواصفاتها | تحسن من موارد الدولة لكنها تواجه المصاعب مع تعدد الموردين. | تمنح الدولة سيولة مالية دورية. |

الفرق بين ضريبة القيمة المضافة وضريبة الخصم والإضافة

هناك بعض الفروق بين ضرائب الخصم والإضافة وضريبة القيمة المضافة ينبغي توضيحها تفاديًا للخلط بينهما، وهي:

| وجه المقارنة | ضريبة الخصم والإضافة | ضريبة القيمة المضافة |

| نوع الضريبة | مباشرة. | غير مباشرة. |

| علام تُخصم؟ | على الأموال من أساسها. | على المنتجات. |

| على من تحب؟ | على الذي يسدد المال نقدًا. | على المشتري. |

| متى تجب؟ | حين السداد نقدًا مقابل خدمة أو سلعة. | في أي حالة من حالات البيع. |

| القيود المفروضة عليها | بدون قيود | لها قيود. |

طريقة حساب ضريبة الخصم والتحصيل وتقديم إقرار 41

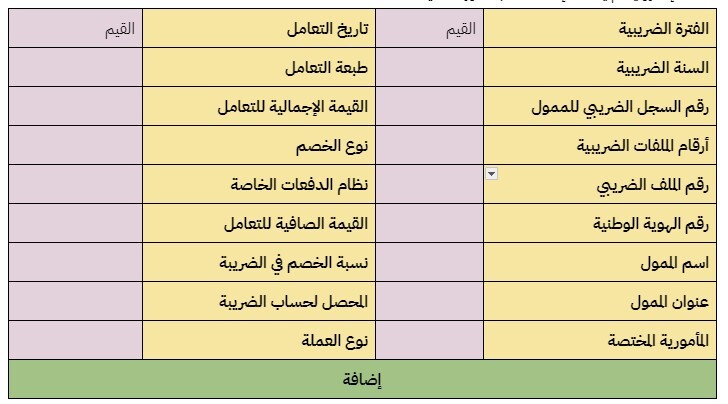

يتم احتساب نسبة الضريبة على قيمة الخدمات أو السلع المجردة من أي خصومات أو ضرائب، وبعد تجريدها يقوم المشترى بإضافة نسبة ضريبة الخصم والإضافة المطلوبة على الخدمة حسب تصنيفها، وما إذا كانت تجارية أم صناعية أو استشارية أم غير ذلك، ويتوصل إلى مبلغ الضريبة المقررة عليه، ثم يملأ إقرار 41 المعدل الذي يأتي إلكترونيًا ثم يضغط إضافة كما بالصورة التالية:

| الفترة الضريبية | القيم | تاريخ التعامل | القيم |

| السنة الضريبية | طبعة التعامل | ||

| رقم السجل الضريبي للممول | القيمة الإجمالية للتعامل | ||

| أرقام الملفات الضريبية | نوع الخصم | ||

| رقم الملف الضريبي | نظام الدفعات الخاصة | ||

| رقم الهوية الوطنية | القيمة الصافية للتعامل | ||

| اسم الممول | نسبة الخصم في الضريبة | ||

| عنوان الممول | المحصل لحساب الضريبة | ||

| المأمورية المختصة | نوع العملة | ||

| إضافة | |||

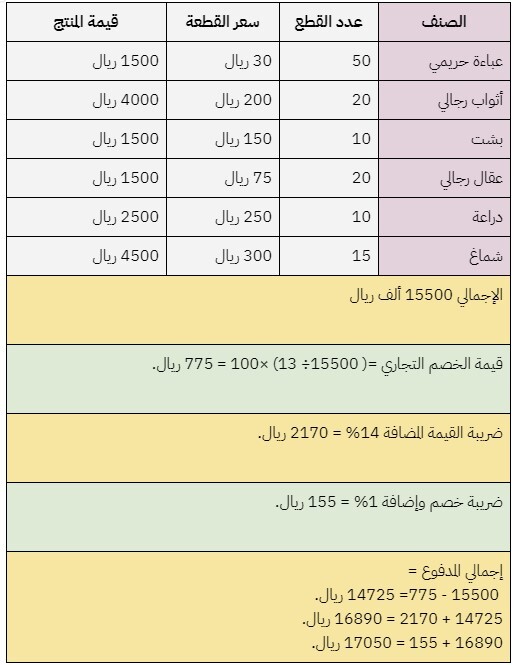

تم شراء شحنة ملابس لمؤسسة أزياء الزيني من شركة المنار، وكان ثمن الشحنة 15500 ألف ريال، ومنحت شركة المنار الشاري خصمًا قيمته 13%، مع إصدار الفاتورة التالية:

| الصنف | عدد القطع | سعر القطعة | قيمة المنتج |

| عباءة حريمي | 50 | 30 ريال | 1500 ريال |

| أثواب رجالي | 20 | 200 ريال | 4000 ريال |

| بشت | 10 | 150 ريال | 1500 ريال |

| عقال رجالي | 20 | 75 ريال | 1500 ريال |

| دراعة | 10 | 250 ريال | 2500 ريال |

| شماغ | 15 | 300 ريال | 4500 ريال |

| الإجمالي 15500 ألف ريال | |||

| قيمة الخصم التجاري =( 15500÷ 13) ×100 = 775 ريال. | |||

| ضريبة القيمة المضافة 14% = 2170 ريال. | |||

| ضريبة خصم وإضافة 1% = 155 ريال. | |||

| إجمالي المدفوع = 15500 – 775= 14725 ريال. 14725 + 2170 = 16890 ريال. 16890 + 155 = 17050 ريال. | |||

اقراء ايضا: ضريبة الدخل على الشركات

الأسئلة الشائعة حول ضريبة الخصم والإضافة

ما هي ضريبة الخصم والإضافة؟

ضريبة الخصم والإضافة هي ضريبة يتم خصمها من قيمة الخدمة التي تحصل عليها من البائع ثم تسديدها إلى مصلحة الضرائب.

لماذا تُفرض ضرائب الخصم والإضافة؟

تُفرض لتعزيز التمويل الحكومي وتقليل التهرب الضريبي وتنظيم تقديم الإقرارات الضريبية.

كيف يتم سداد ضريبة الخصم والإضافة؟

يتم السداد باستخدام نموذج 41 المعدل بشكل ربع سنوي، وتقديم الإشعارات المجمعة إلى مصلحة الضرائب.

ما هي نسب ضريبة الخصم والإضافة؟

تختلف النسب حسب المجال: 1% للمجالات التجارية، 3% للاستثمارية، و5% للاستشارية.

على من يتم تطبيق نظام الخصم والتحصيل؟

يطبق على المؤسسات التي تقدم خدمات تجارية أو صناعية محددة من قبل وزارة المالية.

ما الفرق بين ضريبة الخصم والإضافة والدفعات الضريبية المقدمة؟

ضريبة الخصم والإضافة إلزامية وتخصم من ضرائب الدخل، بينما الدفعات المقدمة اختيارية وتمنح إعفاء من ضريبة الاستقطاع والإضافة.

في الختام

لم يتم فرض ضريبة الخصم والإضافة من قبل وزارة المالية لأغراض الربح وكسب الأموال، ولكنها وُضعت لتحقيق المنافع على جانبين، هما الموردين أو مستفيدي الخدمات، والخزانة المالية للدولة، لذلك كانت ضرائب الخصم والإضافة من ضمن الواردات المالية التي تم تخصيصها لتخفيف الأعباء عن المواطنين بصورة مباشرة وتحسين الأوضاع الاقتصادية بذات الوقت، ولتتمكن من حساب ضرائب الخصم والإضافة اشترك في برنامج قيود بعد تجربة مجانية مدتها 14 يوم حيث يتم تقديم المعلومات والأدوات التي تحتاجها خلالها لتتمكن من حساب الضريبة المفروضة عليك وتسجيلها بشكل رسمي.

انضموا إلى مجتمعنا الملهم! اشتركوا في صفحتنا على لينكد إن وتويتر لتكونوا أول من يطلع على أحدث المقالات والتحديثات. فرصة للتعلم والتطوير في عالم المحاسبة والتمويل. لا تفوتوا الفرصة، انضموا اليوم!