في عالم الأعمال المعقد والمتسارع، تعد المحاسبة أحد العناصر الأساسية التي تضمن استقرار ونجاح المؤسسات؛ فهي اللغة المشتركة التي تترجم تفاصيل العمليات المالية والاقتصادية إلى أرقى أشكال الشفافية والتقارير المالية، وفي قلب المحاسبة يكمن مفهوم الأصول الذي يعد عمودًا فقريًا لنظام المحاسبة الفعال، إذ تعرف الأصول بأنها الموارد المالية والمادية التي تمتلكها المؤسسة، والتي تسهم في تحقيق أهدافها، فمن خلال فهمها وإدارتها بشكل صحيح؛ يمكن للشركات بناء أسس قوية تساعدها على المنافسة في سوق الأعمال، والجدير بالذكر أنها تشمل مجموعة متنوعة من العناصر، بدءًا من النقد والمبالغ المتوفرة في الحسابات البنكية، إلى العقارات والمباني والمعدات والمركبات، وصولًا إلى الحقوق والاستثمارات المالية.

ما هو مفهوم الأصول؟

يمكن تعريف مفهوم الأصول (Assets) بأنه عناصر ذات قيمة تمتلكها الشركة أو الأفراد، ويعني أيضًا حقوق وممتلكات الشركة، وتشمل الأصول: الموارد الاقتصادية، والعناصر الملموسة، وغير الملموسة التي تمتلكها الشركة، والتي يمكن تحويلها إلى نقد؛ لسداد الديون، أو تغطية المصاريف التجارية والاقتصادية.

تعد الأصول أيضًا مجموعة من المنافع المستقبلية التي يمكن للشركة الحصول عليها نتيجة للأحداث والتغيرات المالية، وتسجل قيمتها في القوائم المالية، وهذا يعد شرطًا مهمًا يعكس شفافية ومصداقية هذه القوائم، فعندما تكون القوائم المالية شفافة وموثوقة؛ فإن ذلك يعكس الوضع المالي القوي للشركة.

أنواع الأصول

إن تسجيل وتحليل الأصول في الميزانية العامة للشركات يعد أمرًا حيويًا لفهم وتقييم الوضع المالي والأداء الاقتصادي للشركة، إذ يعد مفهوم الأصول مكونًا أساسيًا في هيكل الميزانية، وهو يمثل الموارد التي تمتلكها الشركة وتستخدمها لتحقيق أهدافها التجارية، ومن أنواع الأصول ما يلي:

الأصول المتداولة

هي التي يتوقع تحويلها إلى نقدية في غضون دورة مالية أو دورة تشغيل، تعد جزءًا مهمًا من الميزانية العمومية، إذ تمثل السيولة المتاحة للشركة، وقدرتها على تلبية التزاماتها المالية القصيرة الأجل، وعادة ما تكون قيمة هذه الأصول أعلى من الأصول الثابتة؛ بسبب سهولة تحويلها إلى نقدية.

أمثلة على الأصول المتداولة

- الأرصدة النقدية في المصارف والصناديق.

- العملاء.

- الأسهم.

- السندات.

- الشهادات البنكية.

- أوراق القبض أو حسابات القبض.

- كما تشمل أيضًا المخزون، مثل: المواد الخام والمنتجات.

- النفقات المدفوعة مسبقًا، مثل: الضرائب المدفوعة والتأمينات، والإيرادات والمبالغ المستحقة للدفع.

الأصول الثابتة أو الأصول غير المتداولة

هذه الأصول هي الممتلكات المادية التي لا يمكن تحويلها بسهولة إلى نقدية؛ لأنها تستخدم في العمليات اليومية للشركة، وتعد ضرورية لإدارة الأعمال وتحقيق الدخل، وتعد عنصرًا أساسيًا في عملية الإنتاج، وتستخدم لفترات طويلة تزيد عن عام واحد على الأقل، وعلى مر الزمن، يمكن أن تنخفض قيمتها؛ بسبب الاستهلاك والتقادم.

أمثلة على الأصول الثابتة

- المعدات.

- الأثاث.

- الأراضي والمباني.

تمثل هذه الأصول استثمارًا رأسماليًا للشركة، وتساهم في تحقيق أهدافها على المدى الطويل.

الأصول الملموسة

يمكن تصنيف مفهوم الأصول الملموسة إلى عدة فئات، مثل:

- الأصول الثابتة، مثل: العقارات، والمعدات.

- الأخرى المتداولة، مثل: المخزون، والنقدية.

يمكن أن تتعرض الأصول الملموسة لاستهلاك وتآكل مع مرور الوقت، ويجب على الشركات مراقبتها وصيانتها بانتظام، والجدير بالذكر أنه يمكن أن تؤثر التغيرات في القيمة السوقية للأصول الملموسة على قدرة الشركة على الحصول على تمويل إضافي، مثل: القروض البنكية.

مثال على الأصول الملموسة

- الأراضي.

- السيارات.

- العقارات.

- المعدات.

- المخزون.

- الأوراق المالية، والنقدية.

الأصول غير الملموسة

يعد مفهوم الأصول غير الملموسة جزءًا مهمًا من قيمة الشركات والمؤسسات، إذ يعكس القدرات والمعرفة الفريدة التي تمتلكها، ويمكن أن تحمي الشركة من المنافسة، وتمنحها ميزة تنافسية، والجدير بالذكر أنه يجب على الشركات حماية حقوقها في هذه، مثل: تسجيل العلامات التجارية، وحماية حقوق البرمجيات.

مثال على الأصول غير الملموسة

- براءات الاختراع.

- العلامات التجارية.

- حقوق النشر.

الأصول الاستثمارية والتجارية

تهدف إلى زيادة قدرة الشركة على تحقيق الأرباح والعائدات، ويمكن أن تكون عرضة لتقلبات السوق وتغيرات القيمة؛ ولذلك يجب على الشركات إدارتها بعناية.

مثال على الأصول الاستثمارية والتجارية

- الاستثمارات في الشركات الأخرى.

- الأسهم والسندات المالية.

- العقارات والأراضي.

- صناديق الاستثمار.

- الرياح، والطاقة الشمسية، وأيضًا النفط.

الأصول الشخصية

يشير مفهوم الأصول الشخصية إلى الممتلكات القابلة للتحويل إلى نقدية وتمتلكها الأفراد، ويمكن استخدامها لتحقيق الأرباح، وزيادة الدخل الشخصي، وكذلك لتمويل المشروعات الشخصية أو سداد الاحتياجات المالية، والجدير بالذكر أنه من المهم للأفراد إدارة الأصول الشخصية بعناية، واتخاذ القرارات المالية الصحيحة؛ للحفاظ على القيم.

مثال على الأصول الشخصية

- السيارات.

- النقد المالي.

- الحسابات البنكية.

- المجوهرات.

- الحسابات الجارية.

الأصول التشغيلية

تعد الأصول التشغيلية أساسية لتسهيل وإدارة الأنشطة التشغيلية اليومية للشركة، وتشمل مجموعة متنوعة من العناصر التي تساعد الشركة على تحقيق أرباح وإيرادات إضافية.

أمثلة على الأصول التشغيلية

- المعدات: تشمل المعدات المادية، مثل: الآلات، والأدوات التي تستخدم في عمليات الإنتاج أو الخدمات اليومية للشركة.

- معدات تقنية: تشمل الأجهزة، والبرمجيات، والأنظمة التقنية التي تستخدمها الشركة في عملياتها التشغيلية.

- التدفق النقدي والسيولة: تشمل النقد، والمكافآت والمبالغ المستحقة، والتي يمكن استخدامها لتمويل الأنشطة التشغيلية اليومية للشركة.

- حقوق التوزيع والنشر: تشمل القيمة المالية المترتبة على حقوق الملكية الفكرية للشركة، مثل: حقوق الطبع والنشر، وعلامات التجارة، وبراءات الاختراع.

الأصول غير التشغيلية

يمثل مفهوم الأصول غير التشغيلية العناصر التي ليست ضرورية للعمليات والأنشطة التشغيلية اليومية للشركة، وعلى الرغم من عدم كونها أساسية للأعمال التشغيلية؛ فإنها لا تزال تلعب دورًا في إدارة الشركة، وتحقيق أهدافها الاستراتيجية.

أمثلة على الأصول غير التشغيلية

- الودائع: تشمل الأموال التي تخزن في حسابات بنك المصرفية، أو الودائع النقدية التي تحتفظ بها الشركة في البنوك.

- الاستثمارات: تشمل الأصول المالية، مثل: الأسهم، والسندات، والصناديق المشتركة، والعقارات، والأصول الثابتة الأخرى التي لا تستخدم في العمليات التشغيلية اليومية.

كيفية حساب الأصول المتداولة

تحسب الأصول المتداولة باتباع عدة خطوات رئيسة، والتي تشتمل على ما يلي:

حساب النقدية

تجمع النقود السائلة، وتشمل: النقد الموجود في الخزان، والحسابات الجارية للشركة، يجب أيضًا احتساب المصروفات النثرية التي دفعت مقدمًا، والتي لم تستخدم بعد.

مثال

إذا كانت المؤسسة لديها 100 ألف ريال نقدًا، و200 ألف ريال في الحسابات الجارية، و80 ألف ريال مصروفات نثرية؛ فإن إجمالي النقدية في الأصول المتداولة يكون 380 ألف ريال.

إجمالي الاستثمارات قصيرة الأجل

يجب جمع جميع الاستثمارات التي يمكن تحويلها إلى نقدية في فترة قصيرة، مثل:

- الأسهم.

- السندات.

- شهادات الإيداع.

مثال

إذا كانت المؤسسة تمتلك 60 ألف ريال من الأسهم، و40 ألف ريال من شهادات الإيداع؛ فإن إجمالي الاستثمارات قصيرة الأجل يكون 100 ألف ريال.

حسابات القبض الجارية

يجب جمع جميع المستحقات والمبالغ المستحقة للشركة من العملاء، سواء حُصّلت بالفعل، أو لم تُحصّل بعد.

حساب المخزون

تُحسب قيمة المخزون في نهاية الفترة بواسطة المعادلة التالية:

- قيمة المخزون في بداية الفترة + صافي المشتريات – تكلفة البضاعة المباعة.

مثال

إذا كانت قيمة المخزون في بداية الفترة هي 200 ألف ريال، وكان صافي المشتريات للفترة هي 300 ألف ريال، وكانت تكلفة البضاعة المباعة في الفترة هي 150 ألف ريال؛ فإن قيمة المخزون في نهاية الفترة ستكون 350 ألف ريال.

الأصول الأخرى

يجب أيضًا احتساب أي أصول أخرى متداولة للشركة، مثل: الأصول المالية الأخرى والمستحقات المالية.

تنويه

لحساب إجمالي الأصول المتداولة، تجمع جميع العناصر السابقة معًا، إذ يمكن تمثيل ذلك بالمعادلة التالية:

إجمالي الأصول المتداولة = النقدية + إجمالي الاستثمارات قصيرة الأجل + حسابات القبض الجارية + المخزون + الأصول الأخرى + المصروفات المدفوعة مقدمًا.

نموذج عن الأصول المتداولة

إذا كنت تبحث عن نموذج للأصول المتداولة؛ فما عليك سوى الضغط هنا.

ما الفرق بين الأصول المتداولة والأصول الثابتة؟

إن الفرق بين مفهوم الأصول المتداولة والأصول الثابتة يعد موضوعًا مهمًا في المحاسبة، وقد يسبب اللبس لدى البعض؛ لذا إليك الفرق بينهما كالتالي:

الأصول المتداولة

هي الأصول التي يُمكن استبدالها بالنقد خلال فترة لا تتجاوز عام واحد، وتُستخدم هذه الأصول لدفع الالتزامات الحالية أو الفورية للشركة، وتشمل العديد من العناصر، مثل:

- النقد.

- الحسابات المدينة.

- الأسهم.

- الاستثمارات قصيرة الأجل.

تقيم الأصول المتداولة بناءً على أسعار السوق الحالية، وقد يعاد تقييم المخزون في بعض الأحيان، ولكن بشكل عام لا يخضع مفهوم الأصول المتداولة لإعادة التقييم.

الأصول الثابتة

هي الأصول التي لا يُمكن استبدالها بالنقد خلال عام واحد، وتستخدم لتلبية احتياجات الشركة طويلة الأجل أو المستقبلية، وتشمل الأصول الثابتة، مثل:

- الاستثمارات طويلة الأجل.

- الممتلكات.

- الأجهزة.

- المعدات.

- الشهرة.

- أصل الضريبة المؤجلة طويلة الأجل.

تقيم الأصول الثابتة بناءً على تكلفتها الأصلية بعد طرح الإهلاك من الناحية الضريبية، وعندما تنخفض القيمة السوقية للأصل الملموس عن قيمته الدفترية؛ يعاد تقييم الممتلكات والأجهزة والمعدات.

كيف يتم تسجيل الأصول وإضافتها في برنامج قيود المحاسبي؟

طريقة إضافة الأصول في برنامج قيود هي عملية مهمة في المحاسبة تهدف إلى تسجيل الأصول الثابتة في سجلات الشركة، وفيما يلي الطريقة لفعل ذلك:

- الدخول إلى قائمة المحاسبة: قم بالوصول إلى قائمة المحاسبة في برنامج قيود عن طريق النقر على القائمة المنسدلة المتعلقة بالمحاسبة.

- الضغط على قيود محاسبية يدوية: اضغط على خيار “قيود محاسبية يدوية” أو أي خيار مشابه يتيح إضافة قيد يدوي جديد.

- إنشاء قيد يدوي: ستظهر لك صفحة تحتوي على جميع القيود المحاسبية التي تمت إضافتها من قبل المستخدم في البرنامج.

- في أعلى يسار الصفحة، ستجد أيقونة “إنشاء قيد يدوي”، يجب النقر عليها لإضافة قيد جديد.

- تحديد حساب الأصل: لإضافة الأصل الثابت، يجب تحديد حساب الأصل المرتبط به.

- قد تكون هناك حسابات محددة مسبقًا في البرنامج للأصول الثابتة، مثل: النقدية، البنك، المدينون، المخزون، الأراضي، المباني، المعدات، الآليات، الأثاث، ومعدات الكمبيوتر.

- إذا كنت ترغب في إضافة حساب جديد، يجب عليك الانتقال إلى خيار “إنشاء حساب جديد”، واتباع الخطوات المطلوبة.

- إدخال بيانات القيد: ستظهر لك حقول مخصصة لإدخال بيانات القيد الجديد، يمكنك كتابة وصف مختصر للقيد، وتحديد التاريخ المرتبط به.

- إضافة تعليق: يمكنك كتابة أي تعليق إضافي عن القيد في الخانات الموجودة على أقصى يسار الصفحة.

- حفظ القيد: بعد إدخال جميع بيانات القيد بشكل صحيح؛ يجب النقر على زر “حفظ”لتأكيد إضافة الحساب.

إضافة أصل ثابت

تعريف الأصول الثابتة

أي شيء له وجود مادي ملموس وله قدرة على تزويد المنشأة بالخدمات أو المنافع الاقتصادية في المستقبل واكتسبت المنشأة الحق فيه نتيجة أحداث وقعت أو عمليات تمت في الماضي، شريطة أن يكون قابلاً للقياس المالي حالياً بدرجة مقبولة من الثقة، وإلا يكون مرتبطاً بصورة مباشرة بالتزام غير قابل للقياس، وأن يكون الغرض من اقتنائه استخدامه لأكثر من فترة مالية واحدة.

مثل الأراضي والمباني والآلات والمعدات والسيارات والأجهزة المكتبية.

إضافة أصل ثابت

لإضافة أصل ثابت يتم اتباع الخطوات التالية:

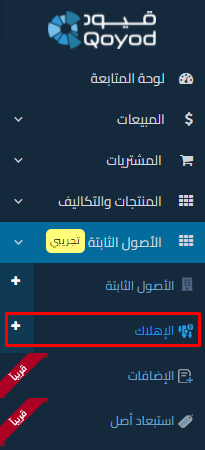

1- من القائمة المنسدلة للأصول الثابتة – يتم الضغط على الأصول الثابتة:

2- يتم الضغط على “إضافة أصل+”

3- يتم تعبئة البيانات الأساسية للأصل:

- الاسم العربي

- الاسم الإنجليزي

- الرقم المرجعي: يتم كتابته أو توليد رقم مرجع.

- الوصف

- وحدة القياس

- الضريبة

- قيمة الأصل

- قيمة الخردة “إن وجدت”

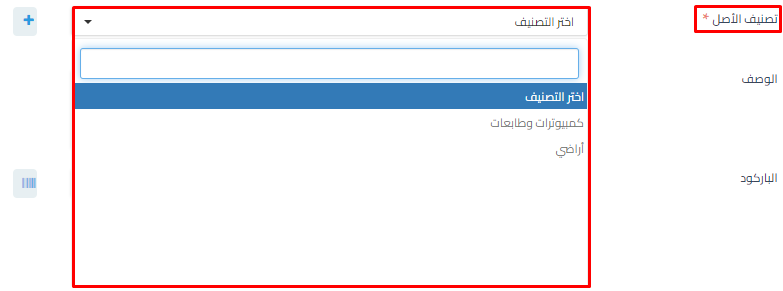

-تصنيف الأصل:

يتم اختيار التصنيف المرتبط بالأصل ومنها يتم تحديد الحسابات المرتبطة بذلك التصنيف بشكل تلقائي.

أو يتم الضغط على الإضافة المختصرة لتصنيف الأصل

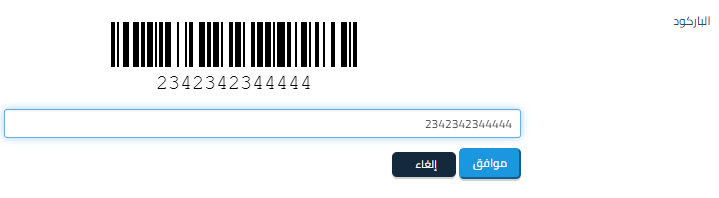

-الباركود:

يتم الضغط على أيقونة الباركود، واختيار إدخال يدوي “إن وجد”

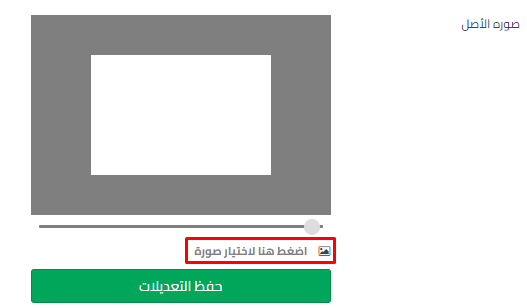

-صورة الأصل:

يتم الضغط على اختيار صورة لرفعها.

ومن ثم الضغط على حفظ، أو حفظ وإنشاء جديد.

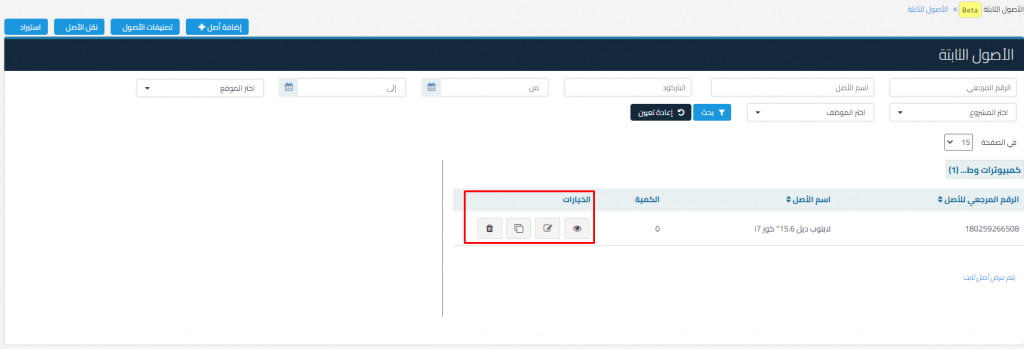

سيتم استعراض الأصل في صفحة الأصول الثابتة.

في صفحة الأصول الثابتة يمكنك البحث من خلال:

- الرقم المرجعي

- اسم الأصل

- باركود الأصل أو الأصل المسجل

- تاريخ شراء الأصل المسجل “من- إلى”

- موقع الأصل المسجل الحالي

- مشروع الأصل المسجل الحالي

- عهدة الأصل المسجل

الخيارات:

عرض: عرض الأصل الثابت.

تعديل: لتعديل بيانات الأصل

نسخ: لنسخ بيانات الأصل.

حذف: يتم حذف الأصل إذا لم يرتبط بها أي عمليات سابقة.

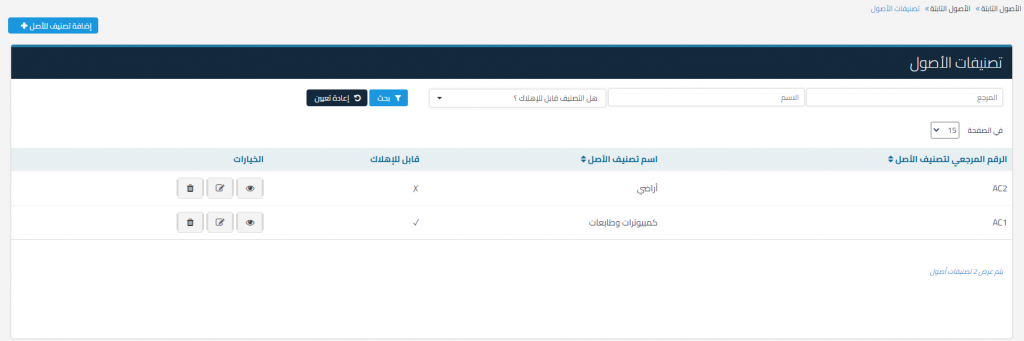

تصنيف الأصول

يتم تقسيم الأصول الثابتة إلى مجموعات، ولكل مجموعة معدل إهلاك وعمر إنتاجي محدد.

لإضافة تصنيف أصل ثابت:

1- من القائمة المنسدلة للأصول الثابتة – اختيار الأصول الثابتة

الطريقة الأولى:

يتم الضغط على “إضافة تصنيف للأصل”

الطريقة الثانية:

يتم الضغط على تصنيفات الأصول.

ومن ثم الضغط على “إضافة تصنيف للأصل+”

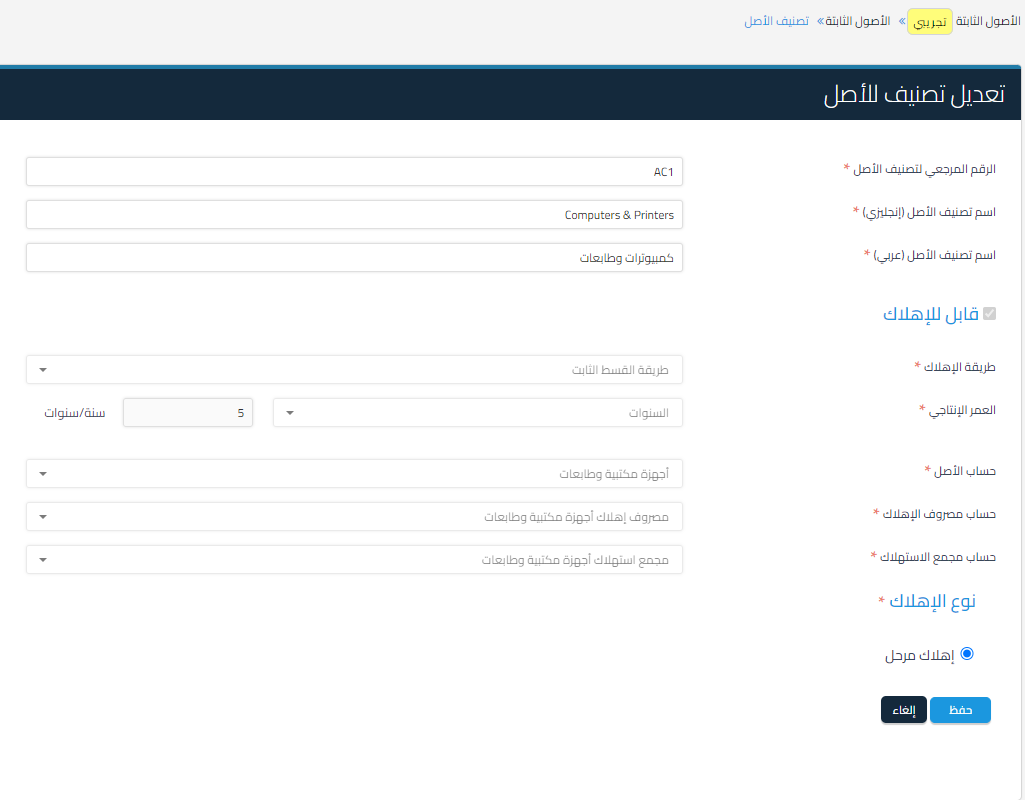

2- يتم تعبئة البيانات التالية:

- الرقم المرجعي لتصنيف الأصل: ويعبأ تلقائيًا.

- اسم تصنيف الأصل (إنجليزي).

- اسم تصنيف الأصل (عربي).

- تحديد إذا كان الأصل قابل للإهلاك أم لا

- إذا كان الأصل غير قابل للإهلاك:

يتم تحديد حساب الأصل.

- إذا كان الأصل قابل للإهلاك:

- طريقة الإهلاك: طريقة القسط الثابت.

- العمر الإنتاجي: إما يتم حسابه بالسنوات ، أو بالنسبة المئوية.

- حساب الأصل

- حساب مصروف الإهلاك

- حساب مجمع الاستهلاك.

- نوع الإهلاك: إهلاك مرحل (مسجل).

ومن ثم يتم الضغط على حفظ أو حفظ وإنشاء جديد.

بعد حفظ تصنيف الأصل: سيظهر في صفحة تصنيفات الأصول.

الخيارات:

عرض: لعرض تصنيف الأصل

تعديل: لتعديل تصنيف الأصل، تنبيه: لا يمكن تغيير الحسابات بعد ارتباطها بأصل ثابت وعمليات شراء أو أرصدة افتتاحية.

حذف: بإمكانك الحذف إذا لم يرتبط بأي أصل ثابت.

تنويه

من المهم التأكد من صحة الإدخالات في القيود اليدوية؛ لأنها تؤثر على القوائم المالية للشركة، وفي حالة بيع مفهوم الأصول الثابتة؛ ستنقل إلى قائمة الدخل، وسينعكس ذلك على القوائم المالية.

يجب على المحاسبين والمستخدمين الاهتمام بالتفاصيل، والتأكد من إدخال المعلومات الصحيحة في القيود اليدوية؛ فذلك يضمن دقة وموثوقية البيانات المحاسبية، ويساهم في اتخاذ القرارات المالية الصحيحة.

في الختام

إن مفهوم الأصول في المحاسبة هو أحد العناصر الرئيسة التي تساهم في فهم وتحليل الوضع المالي لأي كيان اقتصادي؛ فهي تمثل القاعدة الأساسية التي يبنى عليها العمل المحاسبي، إذ تعكس قيمة الموارد المالية والمادية التي تمتلكها الشركة، وتستخدمها في تحقيق أهدافها، وتشمل الأصول النقدية، والاستثمارات، والأراضي، والمباني، والمعدات، والمخزون، والمطالبات المدينة… والعديد من العناصر الأخرى التي تمتلكها الشركة، والجدير بالذكر أن إدارة الأصول تتطلب من المحاسبين والمديرين الماليين متابعة دقيقة ومستمرة للأصول، بما في ذلك: تسجيلها، وتقييمها، وتخزينها، واستبعادها عند الحاجة.

يجب أن تضع الأصول في مقدمة التفكير المحاسبي، وأن توليها الاهتمام اللازم في جميع جوانب العمل المالي من خلال استخدام برنامج قيود، والجدير بالذكر أن البرنامج يقدم أيضًا لجميع عملائه: أنظمة الفاتورة الالكترونية، وكذلك نظام نقاط البيع، والمخازن، والعملاء… إلخ، كل ذلك بأسعار ولا أروع.

عزيزي القارئ، بعد معرفتك ما هو مفهوم الأصول، وأنواعه؛ جرِّب قيود الآن مجانًا، ولمدة 14 يومًا، ولن تصدق ما سيحدث بعد ذلك.

انضموا إلى مجتمعنا الملهم! اشتركوا في صفحتنا على لينكد إن وتويتر لتكونوا أول من يطلع على أحدث المقالات والتحديثات. فرصة للتعلم والتطوير في عالم المحاسبة والتمويل. لا تفوتوا الفرصة، انضموا اليوم!